Kurz gesagt: Der Investitionsbooster ist als einzige Maßnahme endgültig beschlossen. Der Bundesrat hat am 11. Juli 2025 dem Gesetz einstimmig zugestimmt. Weitere Entlastungen wie die Aktivrente befinden sich noch in der Planungsphase.

Der Investitionsbooster steht fest und bringt ab Juli 2025 erhebliche Steuervorteile für Unternehmen. Alle anderen Maßnahmen wie die Aktivrente sind noch nicht beschlossen und befinden sich in der politischen Diskussion.

Was ist endgültig beschlossen? Der Investitionsbooster ab Juli 2025

Wie funktioniert die neue degressive Abschreibung?

Unternehmen können für bewegliche Wirtschaftsgüter des Anlagevermögens, die zwischen dem 1. Juli 2025 und dem 31. Dezember 2027 angeschafft werden, eine degressive Abschreibung von bis zu 30% jährlich geltend machen.

Praktisches Beispiel: Bei einer Maschineninvestition von 100.000 Euro können Sie im ersten Jahr 30.000 Euro abschreiben, anstatt bei linearer Abschreibung nur 10.000 Euro jährlich.

Die wichtigsten Eckdaten:

- Zeitraum: 1. Juli 2025 bis 31. Dezember 2027

- Abschreibungssatz: Bis zu 30% jährlich

- Geltungsbereich: Bewegliche Wirtschaftsgüter des Anlagevermögens

Welche besonderen Vorteile gibt es für Elektrofahrzeuge?

Für neu angeschaffte, rein elektrisch betriebene Fahrzeuge gibt es eine Sonderabschreibung mit fallenden Staffelsätzen: Im Jahr der Anschaffung können bereits 75% der Anschaffungskosten abgeschrieben werden.

Gestaffelte Abschreibung für E-Fahrzeuge:

- 1. Jahr: 75%

- 2. Jahr: 10%

- 3. und 4. Jahr: je 5%

- 5. Jahr: 3%

- 6. Jahr: 2%

Verbesserte Dienstwagenbesteuerung: Die günstigere Besteuerung der privaten Nutzung mit 0,25% des Brutto-Listenpreises gilt nun für Elektrofahrzeuge bis zu einem Brutto-Listenpreis von 100.000 Euro (bisher 70.000 Euro).

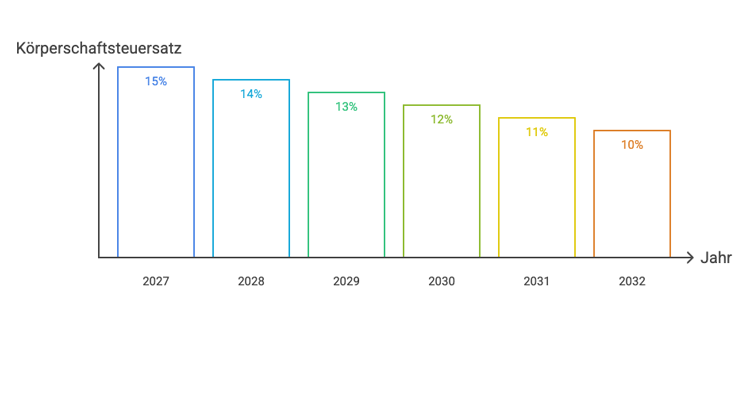

Wie wirkt sich die Körperschaftsteuer-Senkung aus?

Die Körperschaftsteuer wird schrittweise von 15% auf 10% gesenkt:

- 2028: 14% (Reduktion um 1 Prozentpunkt)

- 2029: 13%

- 2030: 12%

- 2031: 11%

- 2032: 10%

Ab 2032 beträgt die Gesamtsteuerbelastung für Unternehmen dann knapp 25% statt aktuell knapp 30%.

Welche Verbesserungen gibt es bei der Forschungszulage?

Die Obergrenze der Bemessungsgrundlage steigt von 10 auf 12 Millionen Euro. Zusätzlich werden Gemein- und Betriebskosten pauschal mit 20% der förderfähigen Personalkosten berücksichtigt. Diese Änderungen gelten ab 2026.

Kurz gesagt: Die verbesserte Forschungszulage ermöglicht es Unternehmen, mehr Forschungsausgaben steuerlich geltend zu machen.

Einmalige Anfrage

Haben Sie eine dringliche, steuerliche Frage?

Dann mailen sie uns! Unsere Experten beantworten Ihre Steuerfragen, erstellen Ihre Steuererklärung oder beraten Sie hinsichtlich steuerlicher Einzelfälle. Garantiert schnell und unkompliziert.

Anfrage stellenWas plant die Bundesregierung zusätzlich?

Wie funktioniert die geplante Aktivrente ab 2026?

Wer das gesetzliche Rentenalter erreicht und freiwillig weiterarbeitet, soll bis zu 2.000 Euro pro Monat (24.000 Euro im Jahr) steuerfrei verdienen dürfen. Start: voraussichtlich 1. Januar 2026.

Kernelemente der Aktivrente:

- Steuerfreier Hinzuverdienst: Bis zu 2.000 Euro monatlich

- Zielgruppe: Rentner ab Regelaltersgrenze

- Freiwilligkeit: Keine Verpflichtung zum Weiterarbeiten

- Zusätzlich: Aufhebung des Vorbeschäftigungsverbots geplant

Welche weiteren Steuerentlastungen sind geplant?

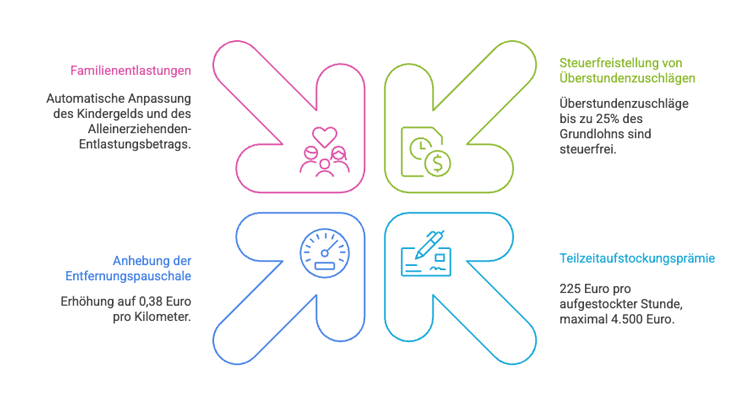

Steuerfreistellung von Überstundenzuschlägen: Überstundenzuschläge für Mehrarbeit über die tariflich vereinbarte Wochenarbeitszeit sollen steuerfrei gestellt werden. Die Steuerfreiheit ist auf 25% des Grundlohns begrenzt.

Teilzeitaufstockungsprämie: 225 Euro für jede aufgestockte Arbeitsstunde (maximal 4.500 Euro) bei mindestens 24-monatiger Aufstockung.

Anhebung der Entfernungspauschale: Geplant ist eine Erhöhung auf 0,38 Euro ab dem ersten Entfernungskilometer.

Familienentlastungen: Automatische Anpassung des Kindergelds bei Erhöhung der Kinderfreibeträge und Verbesserung des Alleinerziehenden-Entlastungsbetrags.

Steuerzahlergedenktag 2025: Weitere Entlastungen nötig

Der vom Bund der Steuerzahler berechnete Steuerzahlergedenktag fiel 2025 auf den 13. Juli. Die Einkommensbelastungsquote beträgt 52,9% – von jedem verdienten Euro gehen 52,9 Cent an den Staat. Dies zeigt den dringenden Bedarf für weitere Steuerentlastungen, insbesondere für Arbeitnehmer. Vor allem die Sozialversicherungsbeiträge sollten reduziert und keinesfalls weiter erhöht werden.

Fazit: Steuerliche Weichenstellung für mehr Wachstum

Die beschlossenen Steuerentlastungen markieren einen wichtigen Schritt für den Wirtschaftsstandort Deutschland. Der Investitionsbooster tritt bereits ab Juli 2025 in Kraft und wird Unternehmen bis 2029 um fast 46 Milliarden Euro entlasten.

Die wichtigsten Erfolgsfaktoren:

- Sofortige Wirkung: Degressive Abschreibung ab Juli 2025

- Langfristige Perspektive: Körperschaftsteuer-Senkung bis 2032

- Technologieförderung: Gezielte Stärkung von E-Mobilität und Forschung

Handlungsempfehlung: Unternehmen sollten ihre Investitionspläne überprüfen und die neuen Abschreibungsmöglichkeiten strategisch nutzen. Die Kombination aus sofortigen Abschreibungsvorteilen und langfristiger Steuersenkung bietet erhebliche Optimierungspotenziale.

Beratungsbedarf? Die steuerlichen Neuerungen erfordern eine individuelle Beratung. Kontaktieren Sie die Experten von steuerberaten.de für eine maßgeschneiderte Analyse Ihrer Investitions- und Steuerstrategie.

Erstellt am 16.07.2025 11:00 Uhr (aktualisiert am 23.07.2025 08:55 Uhr) Autor: Dipl.-Kfm. Christian Gebert Steuerberater, Geschäftsführer steuerberaten.de

Im Steuerrecht hat sich Christian Gebert auf Unternehmensumstrukturierungen, das internationale Steuerrecht und Umsatzsteuer spezialisiert. Unternehmen aus verschiedenen Branchen schätzen seine Expertise.

Die Inhalte unserer Seiten wurden mit größter Sorgfalt erstellt. Für die Richtigkeit, Vollständigkeit und Aktualität der Inhalte können wir jedoch keine Gewähr übernehmen. Die Inhalte spiegeln lediglich die Rechtslage zum Zeitpunkt der Veröffentlichung dar und können eine Steuer- und/oder Rechtsberatung im Einzelfall nicht ersetzen. Gerne können Sie sich bei Fragen direkt an unsere Kanzlei wenden.